Als particulier die gebruikmaakt van zonnepanelen op uw woning, kunt u de btw met betrekking tot die zonnepanelen terugvragen. In deze advieswijzer leest u hoe.

Europese uitspraak

Het Europese Hof bepaalde in 2013 dat een particulier met zonnepanelen op zijn woning kan worden aangemerkt als btw-ondernemer. Een Oostenrijkse particulier, de heer Fuchs, installeerde zonnepanelen op het dak van zijn woning. De elektriciteit die hij produceerde met deze zonnepanelen, leverde hij terug aan het openbare elektriciteitsnet. Het Europese Hof besliste dat de heer Fuchs voor het leveren van elektriciteit aan het openbare elektriciteitsnet btw-ondernemer is. Hij moet dus btw afdragen over de opbrengst van de elektriciteit die hij teruglevert. Hij mag echter ook de btw die hij betaalt op de aankoop en op het onderhoud van de zonnepanelen in aftrek brengen.

Btw terugvragen

Deze uitspraak van het Europese Hof werkt ook door in Nederland en heeft tot gevolg dat u de btw op de aankoop en op het onderhoud van zonnepanelen op uw woning kunt terugvragen, ook als u deze als particulier aanschaft! U moet wel bij de Belastingdienst aangemerkt staan als btw-ondernemer. Hiervoor moet u zich aanmelden bij deze dienst. Als de zonnepanelen tot een (huwelijks)goederengemeenschap behoren, kan alleen de persoon die op de energienota staat vermeld zich aanmelden als ondernemer.

Let op: als u zich niet aanmeldt als btw-ondernemer, kunt u ook geen btw terugvragen. Daarnaast mag u dan ook geen btw in rekening brengen.

Aanmelden als ondernemer voor de btw

U kunt zich eenvoudig als ondernemer aanmelden met het formulier ‘Opgaaf zonnepaneelhouders’. U kunt dit formulier downloaden vanaf de site van de Belastingdienst. Als de Belastingdienst geen vragen heeft, ontvangt u een btw-aangifte over het tijdvak waarin u de zonnepanelen heeft gekocht. Door aangifte te doen, vraagt u de btw over de zonnepanelen terug. De termijn is vanaf dit jaar zes maanden na het jaar van aanschaf. Koopt u in 2019 dus zonnepanelen, dan moet u de btw vóór 1 juli 2020 terugvragen. Voor zonnepanelen die vóór 2019 zijn aangeschaft, is overgangsrecht gemaakt. De btw op deze zonepanelen kan tot 1 juli 2019 worden teruggevraagd.

Vergoeding voor levering

De Belastingdienst merkt u als btw-ondernemer aan als u regelmatig en tegen vergoeding stroom levert aan uw energieleverancier. Het gaat hierbij om kleinverbruikaansluitingen (3 x 80A). Van vergoeding is alleen sprake als u van uw energieleverancier voor de door u geleverde stroom een bedrag ontvangt. Nederland kent de zogenaamde salderingsregeling. Hierbij wordt de door u geleverde stroom verrekend met de door u afgenomen stroom. Ook in het geval van saldering is echter sprake van een vergoeding voor de door u geleverde stroom.Tip: indien u meer stroom verbruikt dan u levert, bent u in principe ook gewoon btw-ondernemer. In de praktijk zullen er immers altijd momenten zijn dat u meer stroom opwerkt dan u op dat moment verbruikt.Het maakt overigens niet uit of u een zogenaamde slimme meter heeft of een analoge (terugdraai)meter. Voor beide meters geldt een vergoeding.

Let op: de salderingsregeling zal vanaf 2023 geleidelijk worden afgebouwd, wat betekent dat particulieren een deel van de energiebelasting niet meer terugkrijgen van de overheid. Vanaf 2031 krijgt men de energiebelasting helemaal niet meer terug.

Het gehele btw-bedrag?

Over het algemeen zult u niet het volledige btw-bedrag terugkrijgen. U moet namelijk btw betalen over de vergoeding voor de stroom die u teruglevert en in de meeste gevallen voor de stroom die u zelf verbruikt. Daarnaast is de hoogte van uw teruggaaf afhankelijk van het soort zonnepanelen: geïntegreerd of niet-geïntegreerd.

Geïntegreerde zonnepanelen

Dit zijn zonnepanelen die ook de functie van dakbedekking vervullen. Bij deze zonnepanelen mag slechts een deel van het btw-bedrag afgetrokken worden. Het deel dat betrekking heeft op de functie van dakbedekking of op de stroom die u zelf verbruikt, kunt u niet in aftrek brengen.

Niet-geïntegreerde zonnepanelen

Dit zijn zonnepanelen die op bestaande dakbedekking worden aangebracht en niet als dakbedekking dienen. Bij deze zonnepanelen kunt u in principe het gehele btw-bedrag van de factuur voor de aanschaf en installatie van de zonnepanelen in aftrek brengen.

Btw-correcties

Op uw btw-aftrek moet u dus nog een correctie aanbrengen voor de teruglevering van stroom en het privégebruik. Deze btw berekent u over de marktprijs (de prijs inclusief energiebelasting, maar exclusief btw die u voor stroom aan uw energieleverancier moet betalen).

Forfait

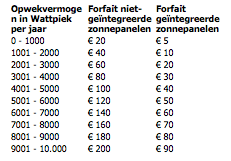

Omdat in de praktijk vaak moeilijk is vast te stellen hoeveel stroom u teruglevert en hoeveel stroom u zelf direct verbruikt, kan de btw-correctie ook berekend worden aan de hand van een forfait. Het forfait is afhankelijk van het opwekvermogen van uw zonnepanelen:

Wilt u het forfait toepassen en is sprake van geïntegreerde zonnepanelen? Dan mag u slechts 1/3 van het btw-bedrag van uw zonnepanelen in aftrek brengen.

Let op: als u gebruikmaakt van de forfaits, mag u geen btw in rekening brengen aan uw energieleverancier.

U bent geen btw verschuldigd over de subsidie die u heeft ontvangen voor de aanschaf van de zonnepanelen.

Geen forfaits?

Wilt u geen gebruikmaken van de forfaits, dan dient u zelf vast te stellen hoeveel stroom u teruglevert en (bij niet-geïntegreerde zonnepanelen) hoeveel stroom u direct zelf verbruikt. Uw energieleverancier moet dan btw aan u in rekening brengen over alle stroom die aan u geleverd is, zonder rekening te houden met uw teruglevering. Daarnaast moet u over uw teruglevering btw in rekening brengen aan uw energieleverancier.

Verzoek administratieve ontheffing

Voor de jaren na het jaar van aanschaf kunt u verzoeken om administratieve ontheffing op het moment dat u per saldo niet meer dan € 1.345 btw hoeft te betalen. Doe dit zo snel mogelijk, dan hoeft u in het jaar daarop niet langer btw af te dragen en aangifte te doen. Dit betekent echter ook dat u vanaf dat moment geen recht meer heeft op btw-aftrek.Als u voldoet aan bepaalde voorwaarden, kan de administratieve ontheffing met terugwerkende kracht ingaan vanaf het moment waarop het verzoek is ingediend. U hoeft dan dus niet te wachten tot het volgende jaar. Overleg met uw adviseur of u voldoet aan de voorwaarden.

Wijziging per 2020

Vanaf 2020 gaat dit systeem wijzigen. Het gaat er niet langer om of u niet meer dan € 1.345 aan btw hoeft af te dragen, maar of uw omzet exclusief btw minder dan € 20.000 per jaar bedraagt. Is dit het geval, dan hoeft u geen btw in rekening te brengen, kunt u geen btw meer aftrekken en hoeft u geen btw- aangifte te doen. U moet wel uw omzet bijhouden. Was u al ontheven van uw administratieve verplichtingen, dan gaat de Belastingdienst er automatisch van uit dat u gebruikmaakt van de nieuwe regeling. U krijgt hierover dan in de loop van 2019 een brief, waarin u ook kunt aangeven dat u geen gebruik wilt maken van de nieuwe regeling. Was u niet ontheven van uw administratieve verplichtingen, dan moet u zich voor de nieuwe regeling aanmelden vóór 20 november 2019. Als u zich aanmeldt, geldt de nieuwe regeling voor minstens drie jaar.Tip: voor degenen die onder de nieuwe regeling zonnepanelen aanschaffen, zal het waarschijnlijk het voordeligst zijn als men in het jaar van aanschaf nog niet voor de nieuwe regeling opteert, aangezien men dan de btw op de aanschaf van de zonnepanelen ook niet kan terugkrijgen.

Teruggave btw op deel van woning?

Door de energieopwekking van de zonnepanelen op uw woning wordt een deel van het pand (het dak) zakelijk gebruikt. De rechter heeft beslist dat daarom ook de btw die drukt op dit deel van het pand kan worden afgetrokken. Deze uitspraak had betrekking op geïntegreerde zonnepanelen, een andere op niet-geïntegreerde zonnepanelen. Het is nog niet duidelijk of deze uitspraken ook in hoger beroep en cassatie in stand blijven. U kunt daarom in soortgelijke situaties het beste uw rechten veiligstellen door de aftrek ook te claimen. Wijst de fiscus dit af, ga dan in bezwaar en beroep.

WOZ-waarde

De rechter heeft eerder beslist dat door het plaatsen van zonnepanelen de WOZ-waarde van uw pand toeneemt. Dit betekent onder meer dat u als eigenaar een hogere aanslag OZB krijgt en een hoger eigenwoningforfait moet opgeven bij de aangifte als u over een eigen woning beschikt. Het maakt niet uit of u geïntegreerde of niet-geïntegreerde zonnepanelen heeft geplaatst. Ook het feit dat u de zonnepanelen weer kunt demonteren bij verhuizing, is niet van belang.

Tot slot

Als particulier kunt u de btw op de aanschaf en onderhoud van zonnepanelen op uw woning terugvragen. In deze advieswijzer zijn we nader ingegaan op de voorwaarden. Wilt u meer weten? Bel ons dan.

Bron: SRA

Publicatiedatum: 26-06-2019